# ビットコイン:2024年暗号資産市場の主役2024年の暗号資産市場は異常に盛り上がっており、その中でもビットコインのパフォーマンスは特に注目されています。過去1ヶ月でビットコインは50%以上の上昇を実現しました。この驚くべき市場のパフォーマンスの背後には一体どのような理由があるのでしょうか?この狂乱は持続可能なのでしょうか?深く分析してみましょう。資産価格の上昇は供給の減少と需要の増加なしには成り立たない。我々は供給と需要の二つの側面から具体的に分析することができる。ビットコインの継続的な半減に伴い、供給側が価格に与える影響は徐々に弱まっていますが、我々は依然として潜在的な売り圧力に注目する必要があります:## 供給側の分析コンセンサス機構に基づき、新たに生成されるビットコインの数量は200万枚未満です。また、間もなく発生する半減期イベントが新たな供給をさらに減少させるでしょう。マイナーのアカウントデータを観察すると、長期にわたって180万枚以上を維持しており、マイナーに大規模な売却傾向はないことを示しています。一方で、長期保有アカウントのビットコイン数量は継続的に増加しており、現在約1490万枚です。実際の高流動性ビットコインの数量は非常に限られており、市場価値は3500億ドル未満です。これも、日平均5億ドルの継続的な買いがビットコイン価格の急激な上昇をもたらす理由を説明しています。! [アルトコインを見ないでください、ビットコインこの強気相場で最大のアルファです](https://img-cdn.gateio.im/social/moments-6c7d66717a9c721ab6091cb62e24f6ab)## 需要サイド分析需要の増加は主に以下のいくつかの側面から来ています:1. ETFの流動性向上2. 富裕層は資産の価値が増加する3. 金融業務は短期投資よりも魅力的である4. ファンドにとって、ビットコインは買い間違いがあっても、買い逃してはいけない。5. ビットコインはトラフィックの中心です### ETF:ビットコイン独特の希少性ビットコインはSECのETF承認を通じて、伝統的な金融市場に入る資格を得ました。コンプライアンス資金がついにビットコインに流入できるようになり、伝統的な金融資金は暗号資産市場の中でビットコインにしか流れない。ビットコインの通貨収縮特性は、その投機行動を生み出しやすくします。ファンドが継続的に買い入れる限り、ビットコインの価格は持続的に上昇し、ビットコインを保有するファンドのリターン率が高ければ、さらに規模を拡大して買い入れることができます。一方、ビットコインを買い入れていないファンドは業績のプレッシャーに直面し、資金流出の可能性さえあります。このようなモデルはウォール街の不動産市場で数十年にわたり運用されてきました。ビットコインの特性はこのような投機ゲームにより適しています。過去1ヶ月、毎日の平均純買い入れは5億ドル未満で、50%以上の市場上昇をもたらしました。このような買い入れ量は伝統的な金融市場ではほとんど無視されるものです。ETFは流動性の観点からビットコインの価値を高めました。2023年の世界の伝統金融規模(不動産を含む)は560兆ドルに達する可能性があります。これは、現在の伝統金融の流動性がこの規模の金融資産を支えるのに十分であることを示しています。私たちはビットコインの流動性が伝統金融資産に比べてはるかに劣ることを知っています。伝統金融がビットコインにアクセスすることにより、ビットコインのより高い評価に必要な流動性を創出することが自然にできます。注意すべきは、このようなコンプライアンス流動性はビットコインにしか流れず、他の暗号資産には流れないということです。ビットコインはもはや他の暗号資産と流動性プールを共有していません。流動性が高ければ、資産はより高い投資価値を持つことになります。迅速に現金化できる資産だけが、より大きな富を支えることができます。### 富裕層はビットコインの価格を引き上げるのを好む市場調査によると、暗号圈の億万長者は牛市の際にビットコインを大比例で保有することが多く、また中産階級や中産階級以下の暗号投資家がビットコインを保有する割合は通常その投資ポートフォリオの1/4を超えない。現在、ビットコインの時価総額は暗号資産市場全体の54.8%を占めている。もし身近に同じレベルの人々がビットコインを保有する割合がこの数字よりもはるかに低い場合、ビットコインは主に富裕層や機関の手に集中している可能性が高い。ここで一つの現象を紹介します:マタイ効果——裕福な人が保有する資産は持続的に価値が増し、普通の人が保有する資産は価値が下がる可能性があります。政府の介入がなければ、市場経済には必然的にマタイ効果が現れます。裕福な人はますます裕福になり、貧しい人はますます貧しくなります。これは理論的な基礎があります。裕福な人は生まれつきより賢く、より有能であり、また自然に多くの資源を持っているからです。賢い人、有用な資源、情報は自然にこれらの裕福な人々の周りで協力を求めます。人の富が単に運によって得られるものでない限り、乗数効果が形成され、ますます裕福になります。したがって、裕福な人の美的感覚や好みに合ったものは必ずますます高価になり、普通の人の美的感覚や好みに合ったものはますます安くなります。暗号資産市場では、富裕層や機関が一般の投資家から利益を得る手段として小規模な通貨を利用し、流動性の高い主流の代替通貨を価値の保存手段として使用する可能性があります。富は一般の人々が小規模な通貨に投資を始めたところから始まり、富裕層や機関によって収穫された後、ビットコインなどの主流通貨に流れ込むことになります。ビットコインの流動性が向上するにつれ、富裕層や機関にとっての魅力もますます大きくなるでしょう。### ビットコイン価格は重要ではなく、重要なのは金融市場のシェアを争うことですSECがビットコイン現物ETFを承認した後、複数のレベルで市場競争が引き起こされました。アメリカでは、複数の有名機関がETFのリーダーシップを争っています。世界市場では、シンガポール、スイス、香港などの複数の金融センターも追随しています。機関の売却が発生する可能性はゼロではありません。短期的に蓄積された少量のビットコインが市場に売却された場合、流動性が不足しない国際環境の下で、回収できるかどうかは未知数です。そして、ETFを支える現物のビットコインがなくなれば、発行機関は手数料収入を失うだけでなく、ビットコインの価格決定に対する発言権をも失うことになります。それに応じて、金融市場もこの「デジタルゴールド」—未来の金融の安定石の価格決定権を失い、ビットコインの現物派生商品市場も失うことになります。これはどの国や金融市場にとっても戦略的な失敗です。したがって、世界の伝統的な金融資本は売りの共謀を形成することが難しく、むしろ絶えず買いを競う過程で追随する行動を形成する可能性があります。### ビットコインはウォール街の"銘文"です。低コスト、高リターンの資産に対して、少額の投資が資産ポートフォリオの収益率を大幅に向上させることができ、全体の投資ポートフォリオが破壊的リスクにさらされることはありません。現在、ビットコインは伝統的な金融市場において相対的に小さな評価を受けています。また、ビットコインと主流の資産との相関性はそれほど高くありません。では、主流のファンドにとって、一定割合のビットコインを保有することはそれほど自然な選択ではないでしょうか?さらに重要なのは、もしビットコインが2024年に主流の金融市場で最も高いリターンを持つ資産となった場合、ビットコインを配置していないファンドマネージャーは投資家にどう説明するのかということです。逆に、1%または2%のビットコインを保有していれば、たとえファンドマネージャーが個人的に好きでなく、損失が出たとしても、ビットコインのリスクが全体的なパフォーマンスに過度に影響を与えることはなく、投資家への報告もより容易になるでしょう。### ビットコイン:ウォール街のファンドマネージャーの潜在的なアービトラージツールビットコインの半匿名性は、いくつかの操作を可能にします。主流の取引プラットフォームはKYCを必要としますが、オフラインOTC取引は依然として存在します。規制当局は、金融業者の現物ポジションを監視するための十分な手段を欠いている可能性があります。前の分析は、ファンドマネージャーがビットコインに投資するための十分な客観的理由を提供しました。ビットコイン自体の流動性が限られている以上、少量の資本が価格に影響を与える可能性があるため、ファンドマネージャーとして、十分な理由がある場合、どのような要因が彼らが公的資金を利用して自らの利益を追求することを妨げるのでしょうか?### プロジェクトのトラフィック自己引き出し効果流量自提は暗号化通貨分野の独特な現象であり、ビットコインは長期にわたりこれを享受しています。ビットコインの流量自提は、他のプロジェクトがビットコインの影響力を借りるために、ビットコインのイメージを称賛せざるを得なくなり、最終的に自ら運営する流量をビットコインに逆流させることを指します。すべての代替通貨の発行を振り返ると、ビットコインの伝説的な物語に言及し、中本聡の神秘さと偉大さについて語られることになります。さらに、自らがどのようにビットコインに似ているか、次のビットコインになりたいと主張します。ビットコインは積極的に運営することなく、これらの模倣者によって受動的にブランド構築を行うことができます。現在、プロジェクトの競争がますます激しくなっており、ビットコインには数十のレイヤー2ネットワークや数千万のインスクリプションプロジェクトが存在し、ビットコインの流量を利用して大規模な採用を推進しようとしています。ビットコインエコシステムには、これまでにないほど多くのプロジェクトがその後ろ盾となっているため、今年のビットコインの流量自己提案効果は例年よりも強くなる可能性があります。## まとめ昨年と比較して、市場の最大の変数はビットコインETFの承認です。分析を通じて、さまざまな要因がビットコインの価格上昇を促進していることがわかりました。供給は減少しており、需要は急激に増加しています。以上のことから、ビットコインは2024年の暗号資産市場において最大の投資機会となる可能性が高い。! [アルトコインを見ないでください、ビットコインこの強気相場で最大のアルファです](https://img-cdn.gateio.im/social/moments-b1b4b47f6327778fada4fe0c7c77950b)

ビットコインETFが需要を引き起こし、2024年に50%の大きな上昇をもたらす5つのドライバー要因

ビットコイン:2024年暗号資産市場の主役

2024年の暗号資産市場は異常に盛り上がっており、その中でもビットコインのパフォーマンスは特に注目されています。過去1ヶ月でビットコインは50%以上の上昇を実現しました。この驚くべき市場のパフォーマンスの背後には一体どのような理由があるのでしょうか?この狂乱は持続可能なのでしょうか?深く分析してみましょう。

資産価格の上昇は供給の減少と需要の増加なしには成り立たない。我々は供給と需要の二つの側面から具体的に分析することができる。

ビットコインの継続的な半減に伴い、供給側が価格に与える影響は徐々に弱まっていますが、我々は依然として潜在的な売り圧力に注目する必要があります:

供給側の分析

コンセンサス機構に基づき、新たに生成されるビットコインの数量は200万枚未満です。また、間もなく発生する半減期イベントが新たな供給をさらに減少させるでしょう。マイナーのアカウントデータを観察すると、長期にわたって180万枚以上を維持しており、マイナーに大規模な売却傾向はないことを示しています。

一方で、長期保有アカウントのビットコイン数量は継続的に増加しており、現在約1490万枚です。実際の高流動性ビットコインの数量は非常に限られており、市場価値は3500億ドル未満です。これも、日平均5億ドルの継続的な買いがビットコイン価格の急激な上昇をもたらす理由を説明しています。

! アルトコインを見ないでください、ビットコインこの強気相場で最大のアルファです

需要サイド分析

需要の増加は主に以下のいくつかの側面から来ています:

ETF:ビットコイン独特の希少性

ビットコインはSECのETF承認を通じて、伝統的な金融市場に入る資格を得ました。コンプライアンス資金がついにビットコインに流入できるようになり、伝統的な金融資金は暗号資産市場の中でビットコインにしか流れない。

ビットコインの通貨収縮特性は、その投機行動を生み出しやすくします。ファンドが継続的に買い入れる限り、ビットコインの価格は持続的に上昇し、ビットコインを保有するファンドのリターン率が高ければ、さらに規模を拡大して買い入れることができます。一方、ビットコインを買い入れていないファンドは業績のプレッシャーに直面し、資金流出の可能性さえあります。このようなモデルはウォール街の不動産市場で数十年にわたり運用されてきました。

ビットコインの特性はこのような投機ゲームにより適しています。過去1ヶ月、毎日の平均純買い入れは5億ドル未満で、50%以上の市場上昇をもたらしました。このような買い入れ量は伝統的な金融市場ではほとんど無視されるものです。

ETFは流動性の観点からビットコインの価値を高めました。2023年の世界の伝統金融規模(不動産を含む)は560兆ドルに達する可能性があります。これは、現在の伝統金融の流動性がこの規模の金融資産を支えるのに十分であることを示しています。私たちはビットコインの流動性が伝統金融資産に比べてはるかに劣ることを知っています。伝統金融がビットコインにアクセスすることにより、ビットコインのより高い評価に必要な流動性を創出することが自然にできます。注意すべきは、このようなコンプライアンス流動性はビットコインにしか流れず、他の暗号資産には流れないということです。ビットコインはもはや他の暗号資産と流動性プールを共有していません。

流動性が高ければ、資産はより高い投資価値を持つことになります。迅速に現金化できる資産だけが、より大きな富を支えることができます。

富裕層はビットコインの価格を引き上げるのを好む

市場調査によると、暗号圈の億万長者は牛市の際にビットコインを大比例で保有することが多く、また中産階級や中産階級以下の暗号投資家がビットコインを保有する割合は通常その投資ポートフォリオの1/4を超えない。現在、ビットコインの時価総額は暗号資産市場全体の54.8%を占めている。もし身近に同じレベルの人々がビットコインを保有する割合がこの数字よりもはるかに低い場合、ビットコインは主に富裕層や機関の手に集中している可能性が高い。

ここで一つの現象を紹介します:マタイ効果——裕福な人が保有する資産は持続的に価値が増し、普通の人が保有する資産は価値が下がる可能性があります。政府の介入がなければ、市場経済には必然的にマタイ効果が現れます。裕福な人はますます裕福になり、貧しい人はますます貧しくなります。これは理論的な基礎があります。裕福な人は生まれつきより賢く、より有能であり、また自然に多くの資源を持っているからです。賢い人、有用な資源、情報は自然にこれらの裕福な人々の周りで協力を求めます。人の富が単に運によって得られるものでない限り、乗数効果が形成され、ますます裕福になります。したがって、裕福な人の美的感覚や好みに合ったものは必ずますます高価になり、普通の人の美的感覚や好みに合ったものはますます安くなります。

暗号資産市場では、富裕層や機関が一般の投資家から利益を得る手段として小規模な通貨を利用し、流動性の高い主流の代替通貨を価値の保存手段として使用する可能性があります。富は一般の人々が小規模な通貨に投資を始めたところから始まり、富裕層や機関によって収穫された後、ビットコインなどの主流通貨に流れ込むことになります。ビットコインの流動性が向上するにつれ、富裕層や機関にとっての魅力もますます大きくなるでしょう。

ビットコイン価格は重要ではなく、重要なのは金融市場のシェアを争うことです

SECがビットコイン現物ETFを承認した後、複数のレベルで市場競争が引き起こされました。アメリカでは、複数の有名機関がETFのリーダーシップを争っています。世界市場では、シンガポール、スイス、香港などの複数の金融センターも追随しています。機関の売却が発生する可能性はゼロではありません。短期的に蓄積された少量のビットコインが市場に売却された場合、流動性が不足しない国際環境の下で、回収できるかどうかは未知数です。

そして、ETFを支える現物のビットコインがなくなれば、発行機関は手数料収入を失うだけでなく、ビットコインの価格決定に対する発言権をも失うことになります。それに応じて、金融市場もこの「デジタルゴールド」—未来の金融の安定石の価格決定権を失い、ビットコインの現物派生商品市場も失うことになります。これはどの国や金融市場にとっても戦略的な失敗です。

したがって、世界の伝統的な金融資本は売りの共謀を形成することが難しく、むしろ絶えず買いを競う過程で追随する行動を形成する可能性があります。

ビットコインはウォール街の"銘文"です。

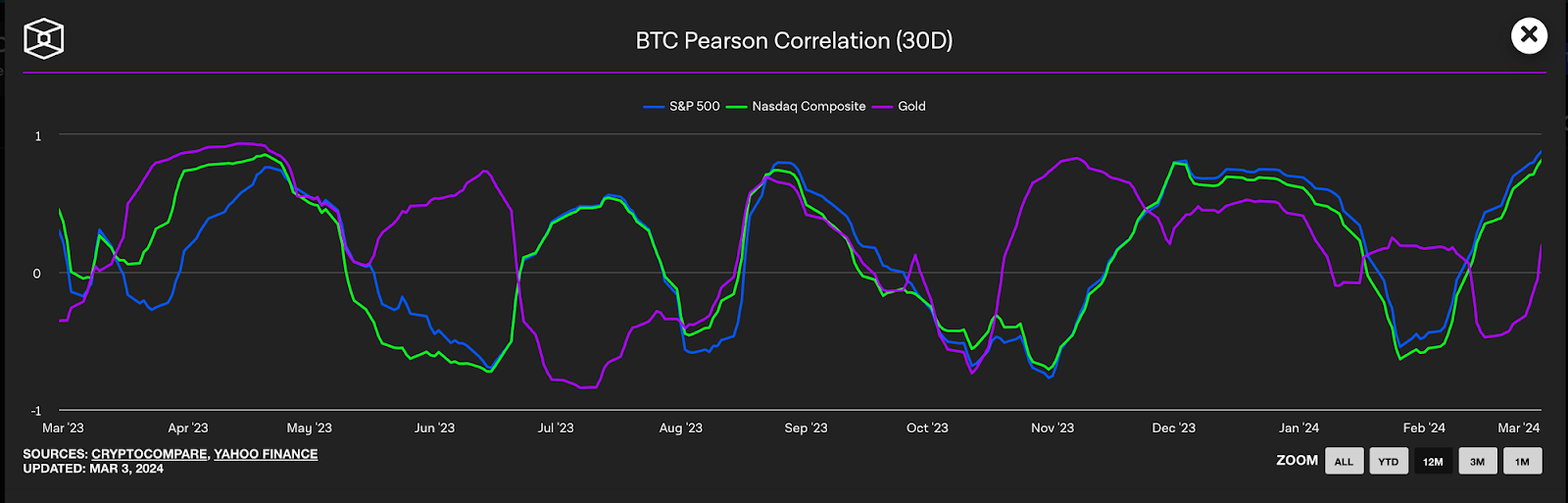

低コスト、高リターンの資産に対して、少額の投資が資産ポートフォリオの収益率を大幅に向上させることができ、全体の投資ポートフォリオが破壊的リスクにさらされることはありません。現在、ビットコインは伝統的な金融市場において相対的に小さな評価を受けています。また、ビットコインと主流の資産との相関性はそれほど高くありません。では、主流のファンドにとって、一定割合のビットコインを保有することはそれほど自然な選択ではないでしょうか?

さらに重要なのは、もしビットコインが2024年に主流の金融市場で最も高いリターンを持つ資産となった場合、ビットコインを配置していないファンドマネージャーは投資家にどう説明するのかということです。逆に、1%または2%のビットコインを保有していれば、たとえファンドマネージャーが個人的に好きでなく、損失が出たとしても、ビットコインのリスクが全体的なパフォーマンスに過度に影響を与えることはなく、投資家への報告もより容易になるでしょう。

ビットコイン:ウォール街のファンドマネージャーの潜在的なアービトラージツール

ビットコインの半匿名性は、いくつかの操作を可能にします。主流の取引プラットフォームはKYCを必要としますが、オフラインOTC取引は依然として存在します。規制当局は、金融業者の現物ポジションを監視するための十分な手段を欠いている可能性があります。

前の分析は、ファンドマネージャーがビットコインに投資するための十分な客観的理由を提供しました。ビットコイン自体の流動性が限られている以上、少量の資本が価格に影響を与える可能性があるため、ファンドマネージャーとして、十分な理由がある場合、どのような要因が彼らが公的資金を利用して自らの利益を追求することを妨げるのでしょうか?

プロジェクトのトラフィック自己引き出し効果

流量自提は暗号化通貨分野の独特な現象であり、ビットコインは長期にわたりこれを享受しています。

ビットコインの流量自提は、他のプロジェクトがビットコインの影響力を借りるために、ビットコインのイメージを称賛せざるを得なくなり、最終的に自ら運営する流量をビットコインに逆流させることを指します。

すべての代替通貨の発行を振り返ると、ビットコインの伝説的な物語に言及し、中本聡の神秘さと偉大さについて語られることになります。さらに、自らがどのようにビットコインに似ているか、次のビットコインになりたいと主張します。ビットコインは積極的に運営することなく、これらの模倣者によって受動的にブランド構築を行うことができます。

現在、プロジェクトの競争がますます激しくなっており、ビットコインには数十のレイヤー2ネットワークや数千万のインスクリプションプロジェクトが存在し、ビットコインの流量を利用して大規模な採用を推進しようとしています。ビットコインエコシステムには、これまでにないほど多くのプロジェクトがその後ろ盾となっているため、今年のビットコインの流量自己提案効果は例年よりも強くなる可能性があります。

まとめ

昨年と比較して、市場の最大の変数はビットコインETFの承認です。分析を通じて、さまざまな要因がビットコインの価格上昇を促進していることがわかりました。供給は減少しており、需要は急激に増加しています。

以上のことから、ビットコインは2024年の暗号資産市場において最大の投資機会となる可能性が高い。

! アルトコインを見ないでください、ビットコインこの強気相場で最大のアルファです