Por que se afirma que o Tesouro ETH apresenta maior propensão à valorização em comparação à Estratégia?

Embora a comunidade cripto sempre tenha se mostrado entusiasmada com a tokenização de ativos tradicionais e sua transferência para o ambiente blockchain, o maior avanço recente ocorreu no sentido oposto — a reintegração de criptoativos ao universo dos títulos financeiros tradicionais. O recente aumento na procura por ações de crypto treasury nos mercados públicos ilustra perfeitamente essa dinâmica.

Michael Saylor foi o precursor dessa estratégia ao transformar a MicroStrategy (MSTR), levando o valor de mercado da companhia além de US$ 100 bilhões, superando até mesmo o desempenho da Nvidia no mesmo período. Anteriormente, publicamos uma análise detalhada sobre a MicroStrategy em um relatório próprio — uma excelente introdução para quem deseja entender tesourarias corporativas. O principal fundamento dessas estratégias é o acesso das empresas listadas a alavancagem não garantida e de baixo custo, um benefício inacessível a investidores individuais.

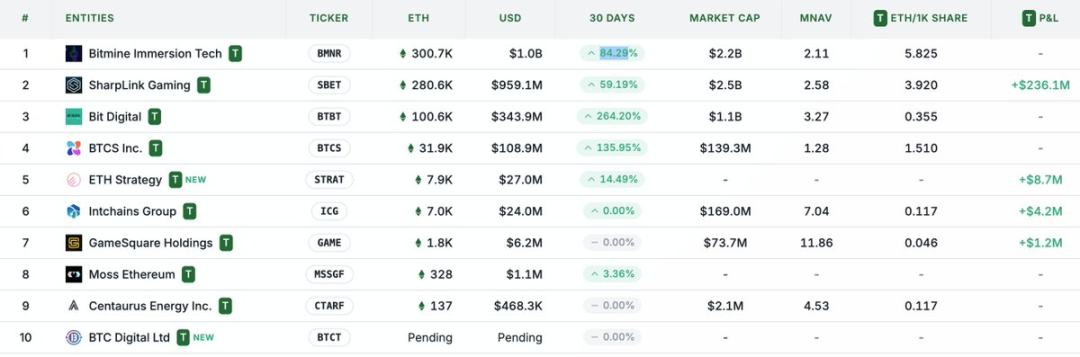

Nos últimos tempos, o centro das atenções do mercado migrou das tesourarias em BTC para as em ETH, com cases de destaque como a Sharplink Gaming (SBET), sob liderança de Joseph Lubin, e a BitMine (BMNR), comandada por Thomas Lee.

Mas as tesourarias em ETH são realmente sustentáveis? Conforme argumentamos em nosso relatório sobre MicroStrategy, essas empresas buscam essencialmente explorar a diferença entre a taxa composta de crescimento anual (CAGR) de seus ativos principais e o seu custo de capital. Em análises anteriores, já apresentamos nossa visão sobre a CAGR de longo prazo do ETH: como ativo de reserva programável e escasso, o ETH tem papel estratégico na segurança da economia on-chain, especialmente à medida que mais ativos são transferidos para blockchains. Este artigo defende a tese otimista para tesourarias ETH e apresenta guidelines práticos para empresas que queiram adotar tal abordagem.

Acesso à Liquidez: Base das Tesourarias Corporativas

Tokens e protocolos criam tesourarias corporativas principalmente para estabelecer novos canais de acesso à liquidez das finanças tradicionais (TradFi), sobretudo quando a liquidez dos altcoins diminui. Em geral, essas tesourarias adquirem liquidez para ampliar exposição a ativos de três formas. Ressalte-se: tais instrumentos de dívida e liquidez são não garantidos e não têm liquidez antes do vencimento.

- Debêntures Conversíveis: captação de recursos por emissão de dívida com opção futura de conversão em ações, cujo valor é destinado à compra de criptoativos adicionais.

- Ações Preferenciais: emissão de ações preferenciais com dividendos fixos anuais para atrair capital.

- Ofertas At-the-Market (ATM): venda de novas ações diretamente no mercado aberto, garantindo capital flexível e instantâneo para aquisições de criptoativos.

Vantagens das Debêntures Conversíveis atreladas ao ETH

Como abordamos em nosso estudo sobre a MicroStrategy, debêntures conversíveis oferecem duas vantagens centrais aos investidores institucionais:

Proteção contra quedas com participação nos ganhos: permite exposição a ativos subjacentes (BTC ou ETH) com as salvaguardas típicas dos títulos de dívida.

Arbitragem baseada em volatilidade: fundos hedge aplicam estratégias de gamma trading para lucrar com a volatilidade dos ativos e dos títulos correlatos.

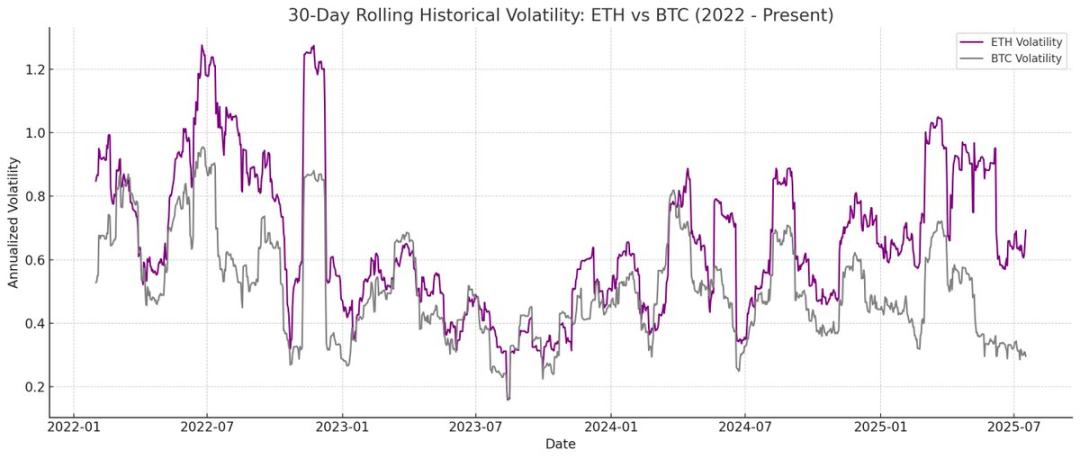

Fundos hedge especializados em estratégias de gamma trading assumiram papel central no segmento de debêntures conversíveis. O ETH, historicamente, apresenta volatilidade (realizada e implícita) maior que o BTC. Debêntures conversíveis emitidas por tesourarias ETH incorporam essa volatilidade em sua estrutura de capital, tornando-se ainda mais atrativas para arbitradores e hedge funds. Com isso, essas empresas conseguem captar recursos em condições mais vantajosas e a valuations superiores.

Nota Odaily: Comparativo histórico de volatilidade entre ETH e BTC.

Para investidores em debêntures conversíveis, maior volatilidade é sinônimo de oportunidades ampliadas em estratégias de gamma trading. Em síntese: quanto maior a volatilidade do ativo subjacente, mais expressivos os ganhos potenciais — e as debêntures conversíveis lastreadas em ETH levam ampla vantagem sobre as do BTC.

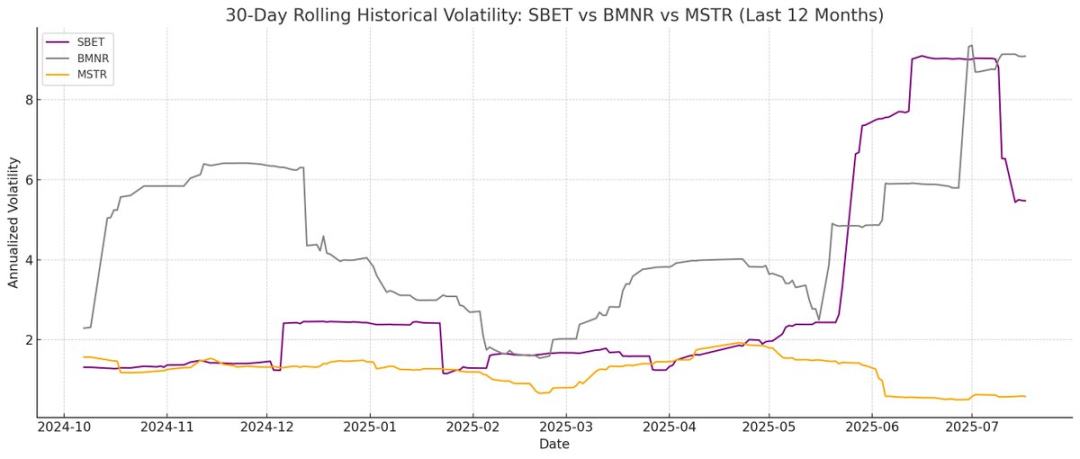

Nota Odaily: Comparativo histórico de volatilidade para SBET, BMNR e MSTR.

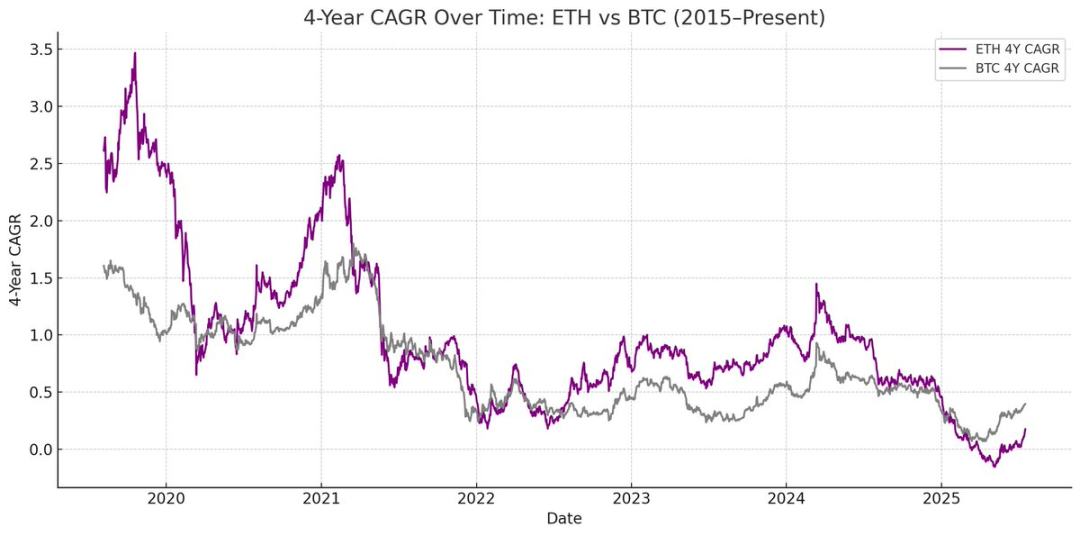

No entanto, destacamos que, caso o ETH não mantenha a CAGR de longo prazo, a valorização do ativo subjacente pode não ser suficiente para viabilizar a conversão antes do vencimento, expondo a tesouraria ao risco de ter de devolver todo o principal. O histórico mais extenso do BTC reduz essa possibilidade: dados anteriores mostram que, nesse cenário, a maioria das debêntures conversíveis acaba convertida em ações.

Nota Odaily: Comparativo da CAGR de quatro anos entre ETH e BTC.

Valor Diferenciado das Ações Preferenciais em ETH

Diferente das debêntures conversíveis, as ações preferenciais são pensadas para investidores de renda fixa. Ainda que algumas preferenciais conversíveis ofereçam certa assimetria, o rendimento fixo segue sendo o principal atrativo para instituições. A precificação desses ativos depende do risco de crédito — ou seja, da capacidade da tesouraria em honrar dividendos regularmente.

O principal diferencial da MicroStrategy é financiar pagamentos de juros por meio de vendas ATM. Essas operações, normalmente, diluem apenas 1-3% do valor de mercado, mantendo o risco de diluição baixo — embora dependam da liquidez e volatilidade do BTC e da própria ação da companhia.

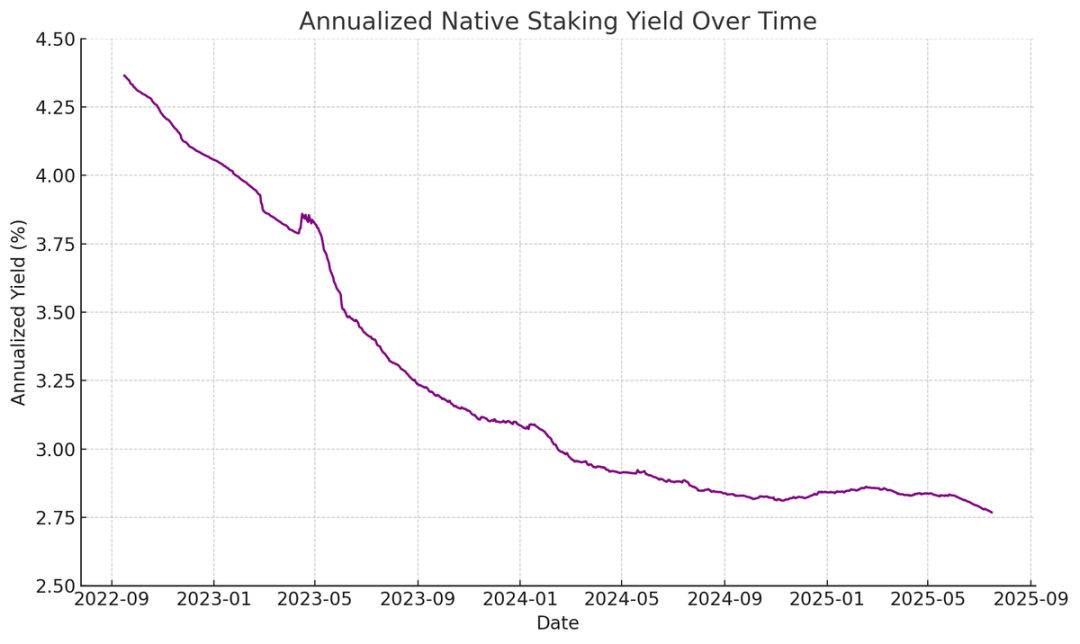

No caso do ETH, é possível gerar retornos nativos via staking, restaking e empréstimos, oferecendo às preferenciais maior previsibilidade e estabilidade para pagamentos de dividendos e, potencialmente, justificando classificação de risco de crédito superior. Enquanto o BTC proporciona ganhos apenas por valorização, os retornos do ETH unem crescimento composto de longo prazo a yield nativo de protocolo.

Nota Odaily: Yield anualizado do staking nativo em ETH.

Uma inovação relevante: as ações preferenciais em ETH podem funcionar como instrumentos de investimento neutros em direção, permitindo participação institucional na segurança da rede sem exposição ao risco de preço do ETH. Conforme destacamos em nosso relatório, manter pelo menos 67% de validadores honestos é essencial para a segurança do Ethereum. Com a aceleração da tokenização de ativos, o apoio institucional à descentralização e à segurança da rede torna-se ainda mais crítico.

Muitas instituições evitam exposição longa direta ao ETH, mas as tesourarias ETH fazem a intermediação — absorvem o risco direcional e oferecem retornos similares aos de renda fixa para investidores institucionais. As ações preferenciais on-chain de SBET e BMNR são estruturadas como produtos de renda fixa via staking, agregando incentivos do protocolo e atraindo investidores focados em yield, mas com baixa tolerância a risco sistêmico de mercado.

Ofertas ATM: Diferencial Estratégico para Tesourarias ETH

A métrica central de avaliação dessas empresas, o mNAV (proporção entre o valor de mercado e o valor patrimonial líquido), é comparável ao índice preço/lucro, refletindo como o mercado projeta o crescimento por ação. Tesourarias ETH capturam prêmio de mNAV mais alto devido ao rendimento nativo, que gera “lucros” recorrentes e eleva ETH por ação sem captar novo capital. Tesourarias BTC dependem de yield sintético — debêntures conversíveis e preferenciais — e podem enfrentar dificuldade para justificar retornos quando o prêmio se aproxima do valor patrimonial.

O mNAV possui reflexividade: quanto maior, mais capital pode ser captado via vendas ATM em condições favoráveis. Emitindo ações com prêmio, as tesourarias aumentam ativos por ação, ampliando valor e estabelecendo um círculo virtuoso. Assim, o mNAV elevado torna as ofertas ATM especialmente eficientes para tesourarias ETH.

O acesso ao capital é outro fator de destaque. Empresas com liquidez robusta e fontes de financiamento diversificadas tendem a negociar com mNAV superior; já aquelas com acesso limitado ao mercado normalmente têm desconto. Assim, o mNAV também reflete um prêmio de liquidez — ou seja, o grau de confiança do mercado na capacidade de levantar recursos adicionais.

Como Avaliar Tesourarias a partir de Primeiros Princípios

Ofertas ATM geralmente atraem investidores de varejo, enquanto debêntures conversíveis e preferenciais visam institucionais. O segredo de uma estratégia ATM bem-sucedida é formar base varejista sólida, o que exige liderança forte e comunicação transparente e contínua para conquistar e manter a confiança do público. Já debêntures conversíveis e preferenciais demandam redes institucionais e fortes relações com o mercado de capitais. Por essa lógica, a SBET se destaca pelo crescimento no varejo, sustentado pela liderança de Joe Lubin e pela comunicação clara do lastro de ETH por ação. Já a BMNR, com a rede tradicional de Tom Lee, tem vantagens para captar liquidez institucional.

Impacto no Ecossistema e Competição entre Tesourarias ETH

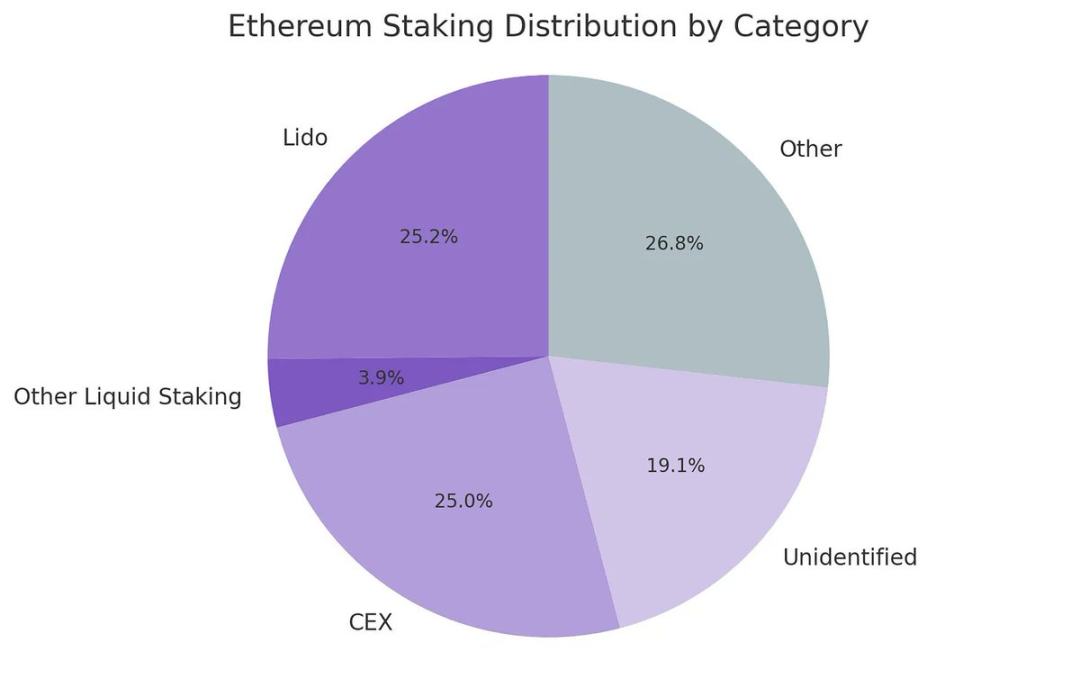

O Ethereum enfrenta o desafio do aumento da centralização dos validadores e do ETH em staking, sobretudo em protocolos de staking líquido como Lido ou exchanges centralizadas (Coinbase). Tesourarias ETH ajudam a descentralizar validadores. Para garantir a resiliência, o ideal é diversificar o ETH entre diferentes validadores e, quando possível, operar nós próprios.

Nota Odaily: Distribuição dos modelos de staking em Ethereum.

Diante desse cenário, acredito que o ambiente competitivo das tesourarias ETH será fundamentalmente diferente do BTC. O ecossistema Bitcoin é dominado pelo efeito de pioneirismo (a MicroStrategy detém mais de dez vezes o BTC do segundo maior player), consolidando liderança e narrativa nos mercados de debêntures conversíveis e preferenciais. As tesourarias ETH, por outro lado, estão apenas começando — diversos projetos competindo e nenhum dominante. A ausência de um líder absoluto estimula a saúde da rede, maior competição e acelera o progresso. Com volumes semelhantes de ETH sob gestão nas principais empresas, SBET e BMNR tendem a construir um duopólio nessa categoria.

Nota Odaily: Comparativo das reservas das tesourarias ETH.

Estratégia de Avaliação: Unindo MicroStrategy e Lido

O modelo de tesouraria ETH se apresenta como um híbrido entre MicroStrategy e Lido, adaptado à lógica das finanças tradicionais. Ao contrário de Lido, tesourarias ETH capturam parcela consideravelmente maior da valorização dos ativos ao manter o controle direto, o que proporciona vantagem competitiva clara em acumulação de valor.

Para referência, o Lido detém cerca de 30% do ETH em staking, com avaliação implícita acima de US$ 30 bilhões. Projetamos que, em um ciclo de quatro anos, SBET e BMNR juntas poderão superar o Lido em tamanho, impulsionadas pela velocidade, escala e efeito de retroalimentação do capital tradicional migrando para cripto — comprovado pela trajetória da MicroStrategy.

Em números: o valor de mercado do Bitcoin é de US$ 2,47 trilhões e o do Ethereum, US$ 428 bilhões (cerca de 17-20% do Bitcoin). Caso SBET e BMNR atinjam 20% da avaliação da MicroStrategy (US$ 120 bilhões), isso resultaria em valor combinado de US$ 24 bilhões. Atualmente, ambas juntas valem menos de US$ 8 bilhões, evidenciando amplo espaço para crescimento à medida que o setor amadurece.

Conclusão

A ascensão das tesourarias de ativos digitais sinaliza um avanço decisivo na convergência entre cripto e setor financeiro tradicional, com as tesourarias ETH rapidamente se firmando como protagonistas. O Ethereum oferece vantagens competitivas únicas — volatilidade superior para debêntures conversíveis e rendimento nativo para preferenciais —, ampliando os canais de crescimento. A capacidade dessas empresas em promover descentralização de validadores e dinâmicas competitivas diferencia ainda mais o ecossistema ETH do BTC.

A soma entre a eficiência de capital da MicroStrategy e o rendimento embutido do ETH pode destravar potencial inédito e acelerar a integração das finanças on-chain aos mercados tradicionais. O ritmo acelerado do setor e o aumento do interesse institucional indicam que cripto e mercados de capitais passarão por transformações profundas nos próximos anos.

Aviso legal:

- Este artigo é uma republicação do [TechFlow], com copyright do autor original [Penn Blockchain Co-Investment Director Kevin]. Em caso de dúvidas, contate a equipe Gate Learn, que responderá conforme os procedimentos internos.

- Aviso: As opiniões e análises aqui apresentadas são exclusivamente do autor, não representando recomendação de investimento.

- As versões em outros idiomas deste artigo foram traduzidas pela equipe Gate Learn. Não reproduza, distribua ou plagie sem atribuir claramente à Gate.com.

Artigos Relacionados

O que é EtherVista, o autoproclamado "Novo Padrão para DEX"?

O que é Neiro? Tudo o que você precisa saber sobre NEIROETH em 2025

O que é Polygon 2.0 (POL)? De MATIC para POL (2025)

Guia sobre como mudar de rede no MetaMask

O que é o Primeiro USD Digital (FDUSD)?